- 天胶再度进入均衡区域

- 时间: 2010-06-23 09:09:50 作者: 来源: 瑞达期货 点击:

端午节后,随着主力合约快速换仓的结束,多头势力迅速减弱,其主要原因仍归结于宏观市场的差强人意,而基本面市场也并没有出现大涨大跌行情,仅以稳价有序销售为主。天然橡胶(21875,-230.00,-1.04%)期货市场四五月份经历了一场大跌之后,进一步下跌空间缩小,而由于外环境以及内外胶比价的回归,供大于求的预期作用下,第三季度反弹空间也不甚理想,天然橡胶市场再度进入一个均衡区域,以震荡思路操作为主。

一、宏观经济喜忧参半

当前,在欧洲债务危机的阴霾下,全球的经济形势在复苏的道路上走的非常的坎坷,经济数据的时好时坏短期内也另金融市场阴晴不定。但是从国际原油夏季季节性需求高峰,加上汽油库存持续减少的利好作用下,油价自突破75美金阻力关口之口,进一步震荡上行的步伐再次坚挺,有效消化了部分宏观经济来带的利空消息。同时,近期的央行数据显示,月人民币贷款增加6394亿元,M2同比增长21%,M1同比增长29.9%。M1与M2增幅剪刀差扩大至8.9个百分点,存款活期化趋势进一步增强。加之近期央行连续通过公开市场操作释放资金,仅上周净投放资金量就达到1660亿元,短期流动性宽松为市场投机力量发动行情创造了有利条件。

图表:原油期价走势图

图为原油期价走势图。(图片来源:冠华期货) 二、供需平衡 现价平淡无波

根据目前的天然橡胶进口价格来看,天胶价格进入一个相对均衡箱体,主流现货(20号标胶)价格波动于2800-3000区间;3000上方压力较大,而2800下方有较好的买盘支撑;而6月份上下游供需相对均衡,不会出现大的一边倒单边走势,总体全球天胶供应量似乎低于预期,而需求量尚未出现大幅滑坡;下游轮胎企业6月份内因前期订单的延续,工厂产销尽管出现一定减缓,但尚在可接受范围内,但几乎均对7月份以后市场形势表示悲观预期,持续的静态供需平衡气氛上对市场形成了很大的压力。

根据工信部发布5月化工企业运行报告中显示,其中5月橡胶制品---国内主要轮胎企业生产有所下降,当月完成轮胎产量预计6700万条左右,环比减少5%,同比增长约30%。轮胎价格较大程度下降。载重、轻卡、轿车等各类品种价格比上月下降都在15%以上,其中,轿车子午胎价格比上月下降近30%,载重子午胎下降超过15%。近两个月来,国内轮胎市场价格波动较大,4月份大幅攀升后5月份急剧回落。

图表二:上海地区全乳胶走势图

图为上海地区全乳胶走势图。(图片来源:冠华期货) 上周五,上海期货交易所天然橡胶的库存终于终止了连续17周下滑的趋势,但库存总量仅为17881吨,逼近2008年天胶期价创纪录高点时期的库存水平,截止6月17日,上期所海南产区注册仓单增加5000余手,按照往年惯例,产区供给将在6-7月份集中释放,交易所库存大量补给或将启动。前期市场持续以流动性资金博弈,成交量与持仓量形成了较大的比价差距,随着时间的推移,流动性影响退去,支撑胶价的因素转移到橡胶的真实需求之上,从库存的走势来看,第二季度往往是形成年内新低的时间,也是胶胶拐点出现时间,后期交易所库存的增减成为期价走势的风向标。

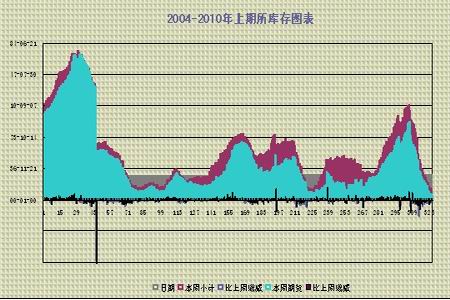

图表三:2004-2010年上期所库存图

图为2004-2010年上期所库存走势图。(图片来源:冠华期货) 四、技术形态上分析

从技术形态上来看,沪胶后半年整体走势偏弱,前期三重顶压力较大,很难会有所突破;而从近期创下临近19500点的新低之后,迅速反弹回补缺口的势头来看,低位资金托盘也较为坚决,整体市场将处于一个较为宽幅震荡的区间之内。

根据历史数据显示:

2003年6月,沪胶RU306合约高位暴跌,自16195元开始,一直跌到7月份跌穿万点止跌。

2004年6月,同样处于一个震荡回落的走势中,那时沪胶RU407合约事件之后的表现。

2005年6月,由于全球经济增长,有色金属启动,加之东南亚产胶国减产,胶价展开了一轮轰轰烈烈的牛市行情,这一年是特例。

2006年6月,从5月底最高30000历史天价位置附近崩盘回落,一直跌到9月份见底18000元,可谓熊市慢慢,也是这一轮行情,国内以进口天然橡胶为主的贸易商开始出现大面积违约事件发生。客观讲,2006年5月份,沪胶的暴涨行情,是的胶价完全透支了幅度,大幅度升水于进口胶成本,最终导致崩盘。

2007年6月份,这一年沪胶的表现相对平静,沪胶期货价格自20000元逐渐跌至18000元,这一年市场非常平静。

2008年6月,金融危机的前夜,4、5月份发生在天胶市场上,多头利用近月高升水发动了一轮挤仓行情,最终浙江某大户在这一波空头战役中溃败,然而进入6、7月份之后,同样来自浙江的资金在809合约上再度发动一轮挤仓行情,并且最终以高位交割结束,同样在10月份危机爆发时。

2009年6月,在金融危机之后,过度透支的跌幅,使得沪胶期货行情在晃晃荡荡中探底回升之后,期价在14000~~16000元形成长达3个月的拉锯,也未出现大涨。

2010年6月,从目前的宏观以及基本面数据来看,或许又将展开拉锯战,徘徊与20900-23500之间

图表四:沪胶主力合约1011走势图

图为沪胶主力合约1011走势图。(图片来源:冠华期货) 综上所述,国家宏观经济喜忧参半,橡胶季节性因素考验第三季度需求状况,整体高端价格阴霾气氛中摇摇欲坠,若日本橡胶持续难以突破290点关口,预计国内胶价也难有突破行情,6月中下旬至7月初,将维持20900-22500区间内宽幅震荡行情,短线以高抛低吸为主,中长期趋势并不十分明朗。

- 【 关闭本页 】