- 天胶震荡中上下求索 后市关注套利机会

- 时间: 2010-08-02 09:31:24 作者: 范燕文 来源: 瑞达期货 点击:

七月份,天然橡胶(24225,475.00,2.00%)市场连续两次起起落落,其震荡幅度基本均达到了近千点。尤其是第三次上冲22000点高处回落之后,整体的下滑幅度令人震惊,市场纷纷预测或将二次探底。但天然橡胶市场却止跌回稳并且冲破三角形整理区间,摆脱日胶弱势牵制,展开了淋漓的上涨态势并月底顺利移仓至1101合约。应该来讲,日胶与沪胶之间的比价修复,东南亚新胶供应高峰期延迟以及浙江系资金的推波助澜,均对整个天胶市场最终的突破性行情起到很大的支撑作用,天胶在上下求索的道路上最终寻找到了一个较为明确的方向。

一、 行情回顾

TOCOM橡胶连续日K线图

图为TOCOM橡胶连续日K线走势图。(图片来源:瑞达期货) 沪胶主力1011日K线图

图为沪胶主力1011日K线走势图。(图片来源:瑞达期货) 宏观市场:

今年以来对于危机不断的欧元区来说,7月下旬备受瞩目的欧洲银行业压力测试结果还算良好,在参加此次银行业“体检”的91家银行中,仅7家中小银行未能过关。从另一个角度看,近期公布的经济数据呈现欧强美弱的局面,在一定程度上缓和了市场对欧洲债务危机的忧虑。全球主要股指出现明显回升,美股受到上市公司靓丽财报的刺激下,形成利空出尽的反弹走势,大宗商品市场也出现了对于美元前期下跌的补涨行情。国内A股上周放量走强,从政策层面看,中国下半年将继续积极财政和适度宽松货币政策,这给近期国内商品市场做多信心的恢复打了一针强心剂。

微观市场:

TOCOM橡胶连续市场本月度走势持续处于震荡下行的波动区间内,临近月底随着8月合约交割,近远月贴水修复,加上股市强势提振上,走出了低迷格局,呈现补涨行情。与日胶走势较为相反的是沪胶市场,本月初以来基本是以震荡攀升的走势前进,在未突破前期高点形成的压制之前,整个市场处于混沌整理中,上下千点之间波动,大部分以浙江系资金的多空换仓来左右市场起伏。直至月底,沪胶借助周边商品、股市等金融市场人气改善之机,继续多头大幅增仓,打破连续多日区间震荡,破位跳涨,一举站上60日均线,技术形势明显转强,将价格顺水推舟至2个月以来的箱体震荡上沿。截止7月28日,沪胶1011合约最低20920点,最高23160点,较上一月底上涨接近1300余点或6%以上。

二、基本因素分析

1.供需状况

天胶生产国协会对2010年产量的预增幅度由6.3%下调至6.2%、5.2%;而LMC资讯机构对2010年天胶产需数据显示,供应相对需求而言多出11.8万吨。但是由于近期的处于多台风季节,割胶进程受天气等不确定因素影响较大,整个供需在7月份处在了一个动态的平衡区域内,市场预估真正的供应高峰期或将延迟至7月底至8月中旬。从贸易流向来看,泰国、印尼、马来西亚1-5月出口274.11万吨橡胶,同比增长5.73%,环比增长8.44%,需求与供应也比较正常。

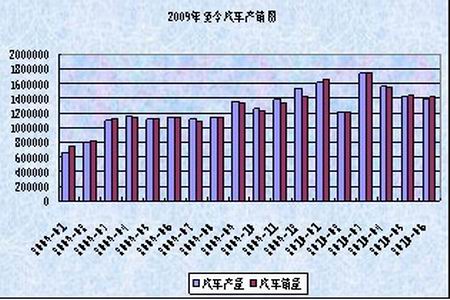

而汽车产量和销量增速则连续三个月高位回落。近三个月汽车产量的同比增幅分别为35.16%、27.98%、20.59%,销量的同比增幅分别为34.87%,28.46%,23.64%,子午线轮胎产量连续两个月增速放缓。尽管国家已经将以旧换新政策延长至年底,但是汽车作为奢侈品,政策对其消费的影响效应随着时间的推移在递减。国内部分轮胎制造商在库存增加、汽车消费放缓、橡胶现货价格坚挺的背景下减产,下游消费需求改善需要时间,目前下游轮胎企业采购十分谨慎。

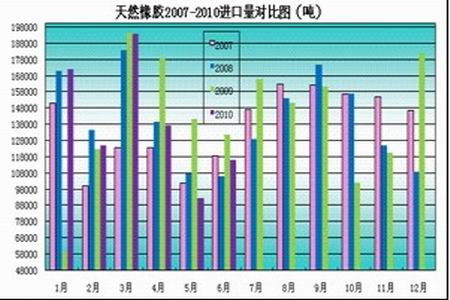

天然橡胶进口量对比图

图为天然橡胶进口量对比图。(图片来源:瑞达期货) 国内市场汽车产销图

图为国内市场汽车产销走势图。(图片来源:瑞达期货) 2.外部金融环境

目前,欧洲、美国、中国、日本经济复苏的进程并不一致,各国央行采取的政策与措施也有所差异。但是政策的出发点是相同的,当经济复苏的速度符合预期时,政策更加侧重于流动性的收缩;当经济出现间歇性回落时,政策会有所松动,并会出现阶段性的经济刺激措施。从经济数据来看,欧美失业率分别为10%、9.5%,可见经济复苏还有一个漫长的过程;而中国方面,生产资料的高成本难以向终端消费传导,社会消费品零售总额增速高位回落,汇改预期的人民币升值也预警着通货膨胀的可能,收紧流动性将有效防范通货膨胀,货币紧缩也预示着商品上涨将难以持续。

另一方面,欧洲银行体系此次的压力测试是否能真正挽回市场的信心还有待商榷。信心的缺失是加速恶性循环的“催化剂”,从全球性的金融危机到主权债务危机,再从债务危机蜕变成金融危机,欧洲经济体似乎正在陷入一场恶性循环。不久前我国公布上半年经济数据看,二季度GDP增速同比出现下滑,6月制造业pmi等经济领先指标连续走弱,宏观经济已经出现增速放缓的势头。

3. 国际原油市场

进入6月份以来,原本是美国汽车旅游旺季,对于汽油的需求随之提升,汽油价格将有所提高,而原油库存量方面也将随之减少。但是今年的消费旺季并没有充足体现。根据最新的美国石油协会API数据显示,截至7月23日当周,因进口增加,美国原油库存增加308万桶至3.5634亿桶,分析师此前预期为下滑160万桶。同时,汽油库存增加87.7万桶,包括取暖油和柴油在内的馏分油库存增加40.7万桶。美国能源署的数据报告显示,过去四周,成品油日均供应总量接近1920万桶,同比上扬3个百分点。而过去四周汽油日均需求令约为940万桶,同比增仅2%,馏份燃料油(4465,48.00,1.09%)品同期日均需求量约为360万桶,同比上涨9%;而航空燃油需求量同比增10%;截止7月23日,当周美国零售汽油日均需求较之前一周增加1.7%,较上年同期增长4.6%,为950.7万桶。美国原油库存的居高不下,持续压制油价上涨之势。

同时,在夏季热带风暴频繁的节气之中,7月份前后两次的飓风均针对墨西哥湾产生了大小不同的影响,尤其的“邦妮”飓风,针对墨西哥湾原油产区,迫使墨西哥湾约15%的原油生产设施关闭,日产量下降。因此,在夏季汽油需求旺季虽未充分表现,但是热带气候带来的不确定性却不断推导着油价75-85区间内宽幅震荡。

4.现货市场

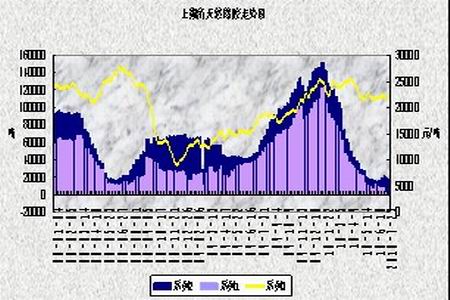

2010年至今,由于整体市场的不稳定性,加上东南亚进口胶价格高企,贸易商以及下游企业更青睐于现货市场资源,导致期现价格持续倒挂,最大价差达3500点附近,远远偏离市场合理价差范围。然而目前而言,进口胶持续维持在每吨2900-3000美金进口成本,国内全乳胶最低也维持在23500元/吨,远期合约贴水较大了商业卖出套保的难度,反而更愿意远期市场买入较低成本橡胶,摊销下季度现货成本,这也是导致远月1101合约持续高出1011合约的主要因素。从上海标一市场价格与丁苯橡胶市场价差上来看,合理区间在2500元左右,而目前价差达到了8000点以上,这个数目非常可观,导致很大一部分用户需求移向合成胶市场,天然橡胶高位坚挺的态势空难长时间延续,与期货价格比价之间存在着回归的动能。

天然橡胶期现价格走势图

图为天然橡胶期现价格走势图。(图片来源:瑞达期货) 天然橡胶与丁苯橡胶走势图

图为天然橡胶与丁苯橡胶走势图。(图片来源:瑞达期货) 三、 后市展望

如上所述,从橡胶品种之间的不合理性价差来看,全乳胶对于合成胶高估,烟片胶相对于SYR20高估,8月份市场或将有所修复。通过日本橡胶与天然橡胶之间比价关系来看,天然橡胶比价过高,而通过整个商品市场与天胶做加权处理比值来看,也处于高估地带。从上海期货交易所的期货库存情况来看,截止7月23日,库存总计19328吨,期货库存总计12765吨,持续三个月库存已缓慢减少态势,仅7月16日出现了周度微增的情况发生,因此,对于目前的持仓量与库存量来讲,比例失衡,缺少卖空套保盘的压制,沪胶的高价又存在一定的存在理由。

从技术图表分析来看,沪胶1101合约从前期高点与低点做出黄金分割线,目前反弹位置已经接近61.8%附近,进一步上冲的动能将逐步减弱。考虑到2010年4月份的两次抛储请,第一次拍储均价24300元左右,第二次拍储均价23500元左右,两次的基本均为浙江系资金都购入,相对于如此高价再考虑到目前沪胶偏低,浙江系的游资为自身拍下的资源做出最后的努力,将期价哄抬至拍储价位,当然这些均需要外部环境的支持做能做的顺水推舟之势。

天然橡胶库存对比图

图为天然橡胶库存对比图。(图片来源:瑞达期货) 美国原油连续走势图

图为美国原油连续走势图。(图片来源:瑞达期货) 总体来看,天然橡胶市场价格虽有高估,但期货市场库存低位也同步给予一定支撑,随着市场供应高峰期的到来,库存料将增加,整体8月份市场将引来中级调整之势,因此,因此笔者大胆预计,沪胶1011与1101卖近买远套利在-300比价以内仍可继续操作,扩大至-1000点获利了结;投机者沪胶1101合约关注23800-24300两处目标位置,上半月多单轻仓持有观望,下半月遇阻逢高抛空思路。

- 【 关闭本页 】