- 需求不济沪胶中期震荡偏弱

- 时间: 2014-04-11 09:15:49 作者: 来源: 瑞达期货 点击:

前言: 由于缺乏新的基本面消息指引,3月份的沪胶市场基本由资金主导,经历了大涨大跌,但终归围绕在15000一线附近,多空难分胜负。从产业链来看上下游库存积压的问题都没有得到有效改善,反弹更多是金融层面对期货市场结构的修正,而产业与价格的背离也对反弹动能形成压制。

一、 天胶市场3月份行情回顾

3月份以来,沪胶市场多空争夺愈发明显,主力1409合约在15000元/吨一线经过9个交易日的争夺,双方难分胜负。至10日,受“超日债”违约事件影响,商品期货市场遭遇抛压,期胶再创新低,并一度触及跌停板。翌日,在炒作资金的推动下,沪胶主力超跌反弹,伴随着多头持续增仓,1409合约期价封于涨停板。由于缺乏新的基本面消息指引,3月份的沪胶市场基本由资金主导,经历了大涨大跌,但终归围绕在15000一线附近,多空难分胜负。从产业链来看上下游库存积压的问题都没有得到有效改善,反弹更多是金融层面对期货市场结构的修正,而产业与价格的背离也对反弹动能形成压制。

面对沪胶期价的剧烈波动,现货市场则保持较为平稳的态势,但因成本因素的影响,部分商家继续低价出货的意向不高,而工厂则选择退市观望,市场交投淡静。截至27日,云南国营全乳胶参考报价在14800-15000元/吨左右,海南国营全乳胶报14800-15000元/吨。

(图1:沪胶主力1409合约日线图)

(图2:天胶期现价格走势图)

二、 影响因素分析

(一)、国内外金融环境

美国非农就业数据好于预期,引发了市场对美联储退出宽松的预期大增。美国一季度经济增速或低于2%,美联储缩减QE的前景仍取决于经济数据,如果经济数据持续疲软,美联储可能会放缓缩减QE的速度。耶伦日前在FOMC表示,将每月购债规模再削减100亿美元至550亿美元,放弃6.5%的失业率加息门槛,重申QE项目有可能在今年秋季结束。耶伦明确提到,若经济按照目前的方向发展,将在2015年秋季开始加息,预期加息将是渐进式的,起始幅度会非常有限,此外,耶伦提到首次加息与购债规模结束会有六个月的间隔。

国内方面,“两会”将2014年国内经济增长目标定于7.5%,好于预期,带动了市场信心。但今年2月份以来,央行[微博]连续通过14天期正回购和28天期正回购操作回收流动性,资金回笼力度逐渐加码。统计数据显示,3月份汇丰PMI初值为48.1,比2月份终值48.5继续下降0.4。目前公布的前两个月主要宏观经济指标均不容乐观,导致外界更加担心中国经济增速可能从目前7.5%左右的水平进一步放缓,国内外分析机构纷纷下调一季度经济增长预期。按照总理答记者问的说法,今年经济挑战更加复杂,宏观面对市场影响多数时间可能是偏利空的。在目前经济下行趋势未见底、流动性趋紧、人民币贬值等压力下,若无政策面的实质性利好,整体商品料难能出现反转态势。

(图3:汇丰中国制造业PMI指数)

(图4:中国CPI与PPI走势图)

(二)、天然橡胶(15160, -40.00, -0.26%)产业链供需情况

1、产区供应情况分析

日前,国际橡胶联盟称,因受干旱天气影响,目前泰国、印尼和马来西亚的天然橡胶产量继续“大幅”下滑。其数据显示,泰国、印尼和马来西亚今年橡胶产量料减少6%-8%,因天气异常干燥。另外,业内人士预计,今年出现超级厄尔尼诺的几率再度增加。气候科学资深记者Andrew Freedman表示,今年不仅仅可能爆发厄尔尼诺,而且其严重程度还能够与历史上最强的厄尔尼诺抗衡。如果真的发生,全球大宗商品和农产品市场无疑将遭受重创。因而,后市我们应重点关注东南亚产区天气情况。

2、橡胶现货市场供需情况分析

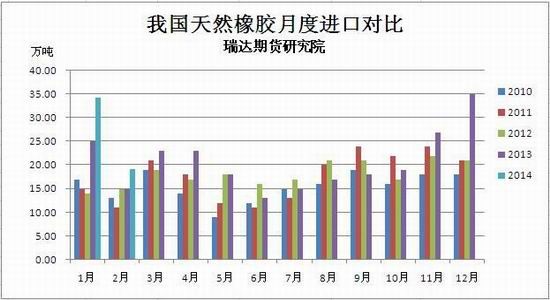

从国内橡胶进口数据我们可以发现,从去年6月开始,天然橡胶进口量不断增加,根据海关最新统计数字,2014年2月份我国天然及合成橡胶进口量为30万吨,1-2月为78吨,较去年同期相比增加了22%。其中,天然橡胶进口量为191,161吨,较去年同期增长31.2%;合成橡胶进口量为109,276吨,较去年同期增长6.6%;2月合成橡胶出口量为10,918吨,同比降2.68%。天然橡胶进口量的居高不下,也使得当前国内库存压力进一步累积。

(图5:我国合成橡胶与天然橡胶月进口量对比)

(图6:2010-2014年中国天然橡胶分月进口量对比)

截至3月15日,青岛保税区橡胶库存再创新高,达到35.38万吨,逼近峰值。目前交易所仍有18.89万吨库存,若再加上贸易流通环节的20万吨,目前国内总库存达到70-80万吨。而日本港口橡胶库存也持续攀升至22,056吨,较10天前增加2.8%。库存从一个侧面反映出当前的供需条件尚没有得到明显改善。值得关注的是,近期交易所的库存呈单边减少趋势,一方面或将来源于部分机构交收国储,另一方面关注2季度是否会有去库存周期的到来。若库存出现明显减少,价格下跌动能或将减弱。

(图7:青岛保税区橡胶库存)

(图8:日胶库存)

(图9:上期所天然橡胶库存与期价走势变化)

目前国内云南产区陆续开割,新胶逐步上市,这无疑对于沪胶价格形成打压。不过,二季度由于信用证融资的减少,以及新胶的供应,整体进口量或将出现回落,保税区库存进入去库存周期。但此阶段,国内下游的需求是相对淡季,难以对价格形成一定提振。

3、下游汽车、轮胎行业状况分析

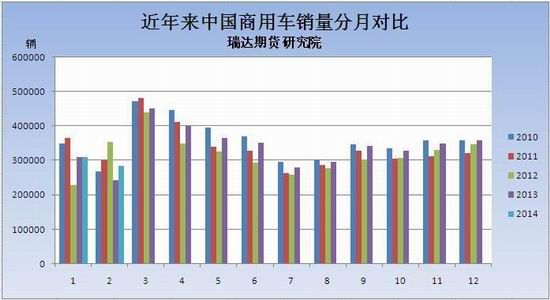

中国汽车工业协会数据显示,2月汽车产销分别完成163.75万辆和159.64万辆,比上月分别下降21.7%和26%,比上年同期分别增长21.5%和17.8%。1-2月我国汽车产销分别完成368.88万辆和375.29万辆,比上年同期分别增长11.4%和10.7%。根据2月份产销数据,较1月份出现大幅下滑,但是累计总量较去年同期有所增长。中国汽车流通协会发布库存指数显示,今年2月份经销商库存指数为58.2%,比1月份上升了7.7%,超出警戒线。2月“汽车经销商库存调查结果”显示,进口、合资、自主品牌库存系数均有较大程度上涨,经销商综合库存系数为2.33,环比上升高达140%。

(图10:近年来中国汽车产销分月对比)

(图11:近年来中国商用车销量分月对比)

由于下游替换胎市场需求下滑,轮胎厂当前仍以去库存和低开工为主低调。据了解,目前山东地区轮胎厂家开工多稳中上行,工厂备货仍不积极,厂家原料库存维持月度水平,成品库存维系20-30天左右,难以出现大幅备货举措。由于人工成本等原因,当前欧美市场订单多转移至东南亚等国,而国内订单锐减导致乳胶实际需求不佳,企业订单的明显减少,据部分业者反应往年3-5月份国内工厂基本维持满负荷生产,但今年来看,开工率有所放缓。

三、 后市展望

(一)、技术分析

(图12:沪胶1409合约日线图)

从盘面上看,3月份沪胶1409合约期价延续在15000关口附近震荡。期价屡次向上挑战15800一线均无功而返,但下方15000整数关口亦存在一定的支撑力度,期价陷入箱型震荡。但从周K线来看,均线系统对期价的压力十分明显,若缺乏利多提振,期价料难能有所突破。

从盘面上看,3月份沪胶1409合约期价延续在15000关口附近震荡。期价屡次向上挑战15800一线均无功而返,但下方15000整数关口亦存在一定的支撑力度,期价陷入箱型震荡。但从周K线来看,均线系统对期价的压力十分明显,若缺乏利多提振,期价料难能有所突破。(二)、观点总结

整体来看,目前保税区库存依旧在增加,受制于库容有限,区外人民币复合胶的库存也在增加,虽然央行扩大人民币对美元波动区间预期会减少融资进口,但预期能否实现仍有待考证。而在当前供需过剩、库存高企、仓单交割压力等没有有效解决之前,任何预期的环节也只能是给予期价短暂的反弹。但前期来自于宏观数据走弱、库存的攀升、产区开割等利空信息基本都已兑现,市场炒作的空间相对有限,风险主要来自于宏观系统性风险,行情陷入低位震荡阶段。而今年宏观经济开局走势不佳,未来来自宏观面新的利空冲击恐怕难以避免,中期来看沪胶或将维持震荡偏弱态势。

- 【 关闭本页 】